文章来源:跨境眼公众号:kuajingyan

税务稽查方面

查税概率:

目前,英国VAT查税概率为5%-8%左右,销量大的卖家以及使用低税率进行申报的卖家被查税的概率比较大。

查税形式:

线上调查及线下拜访。

①线上调查:税局向卖家发送邮件通知卖家税局即将开始对其进行调查,需要卖家提供哪些资料进行配合,另外亚马逊也会收到通知并发邮件提醒卖家。(案例一)

②线下拜访:税局会直接联系税代,通知将要进行拜访,对哪些卖家进行调查。(案例二)

查税案例一:线上调查

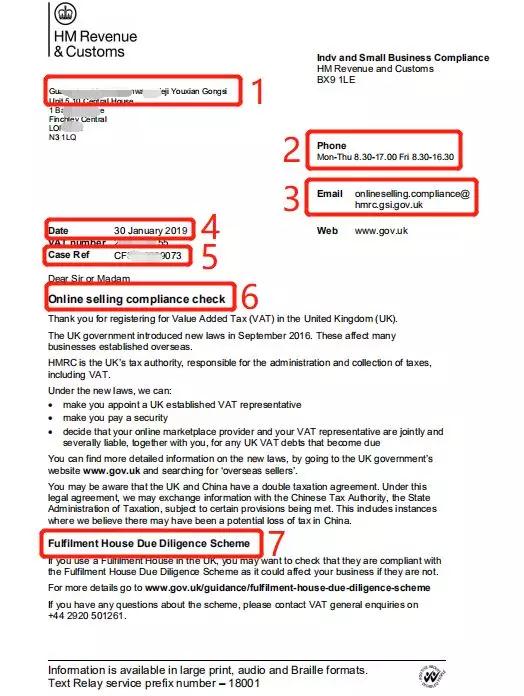

【第一步】调查通知

信件内容

1. 被调查的商家公司名称及税务地址

2. 税局合规调查团队联系电话

3. 税局合规调查团队联系邮箱

4. 调查开始日期

5. 案列参考号

6. 在线销售合规调查

通知卖家履行在线销售合规义务,根据2016年9月英国新执行的法律,英国税局有权要求卖家指定税务代表(承担连带责任),同时可能会与中国政府部门交换更多信息,以避免税收损失。

7. 仓储服务商尽职调查方案

如果卖家在英国使用仓储服务,需要履行合规义务。

8. 卖家需要提供的资料清单:

● VAT账号或者其他纸质文件(通常为VAT证书)

● 进口记录(例如C79)

● 在英国开始销售日期起至指定期的销售报告

● 限定期限内的清关交易报告

● 限定期限内的增值税交易报告

● 亚马逊报表文件

● 填写完成的进口调查问卷

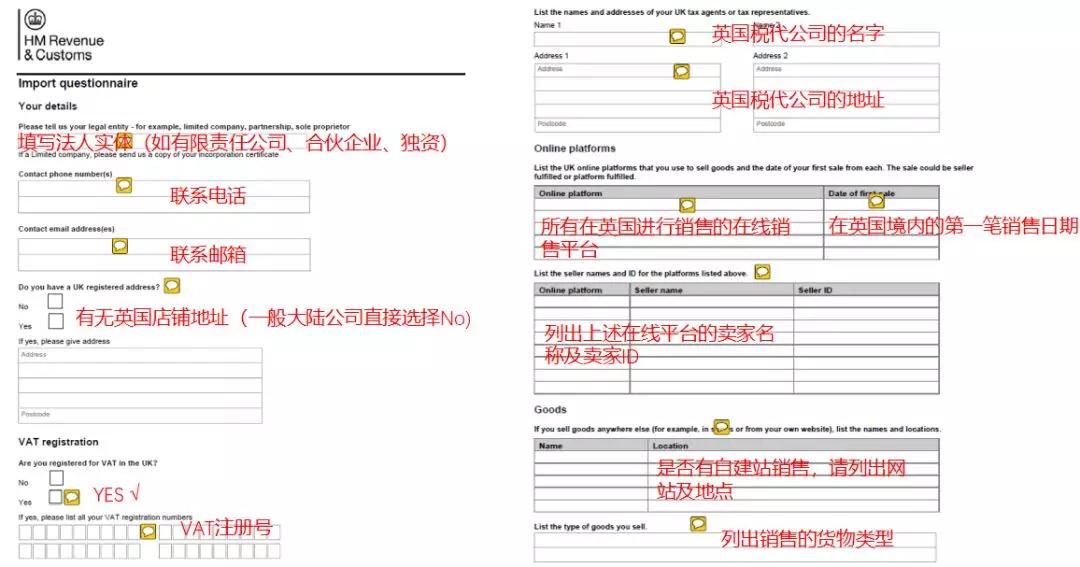

【第二步】卖家准备材料,填写问卷

进口调查问卷(图例)

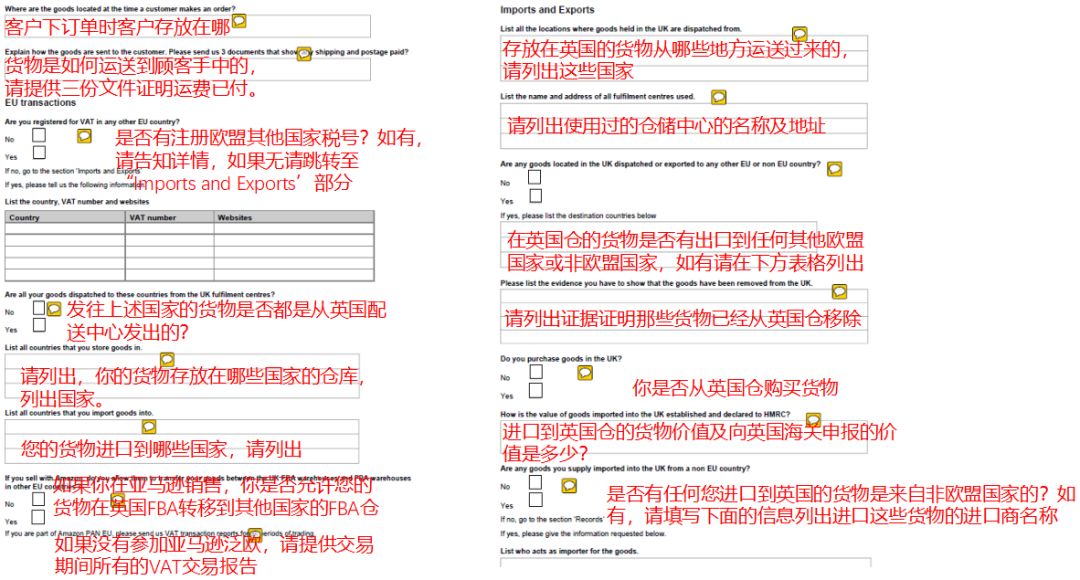

进口调查问卷(图例)

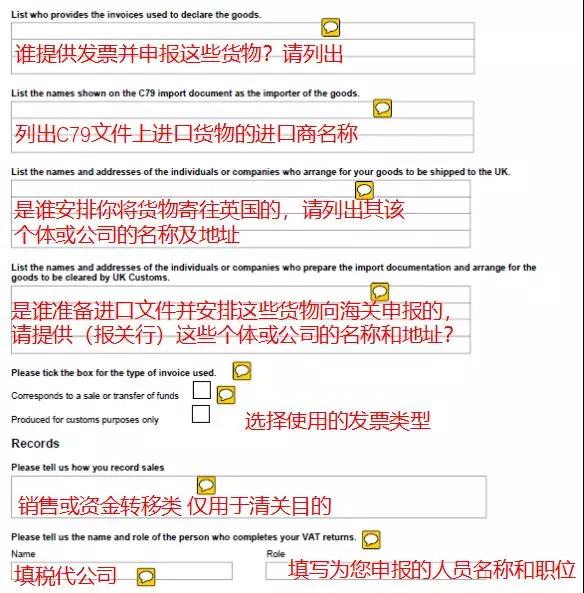

进口调查问卷(图例)

问卷调查内容:

(1)卖家信息(公司名称、地址、增值税号等)

(2)税代信息(税代名称、地址)

(3)平台销售信息

(4)货物信息

(5)仓储信息

(6)欧盟境内交易情况

(7)进出口信息(C79文件上的进口商、报关行等、申报货值等)

(8)交易记录情况(销售额记录、发票等)

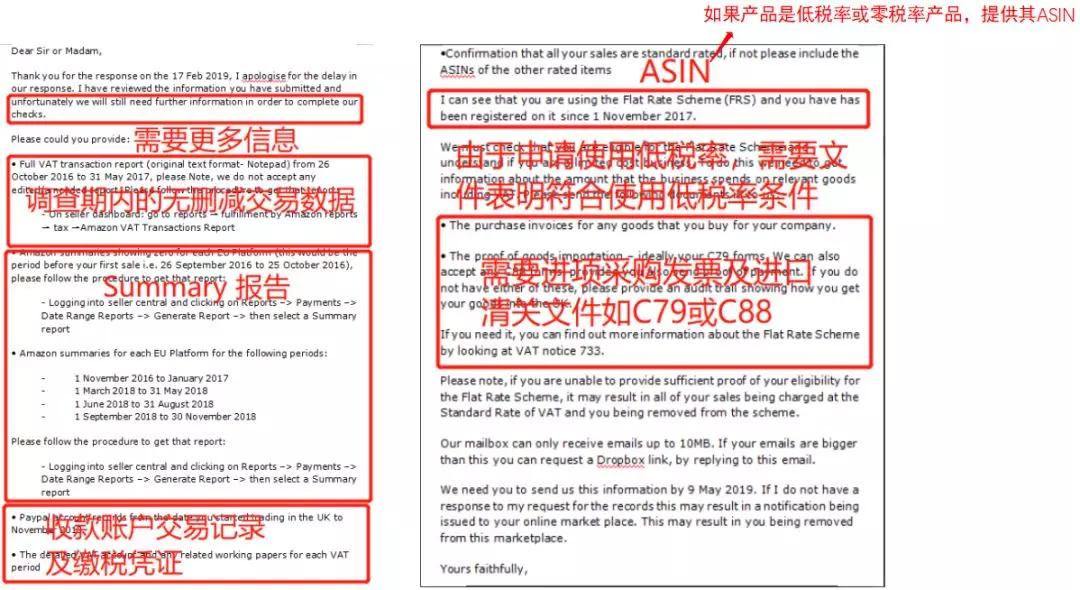

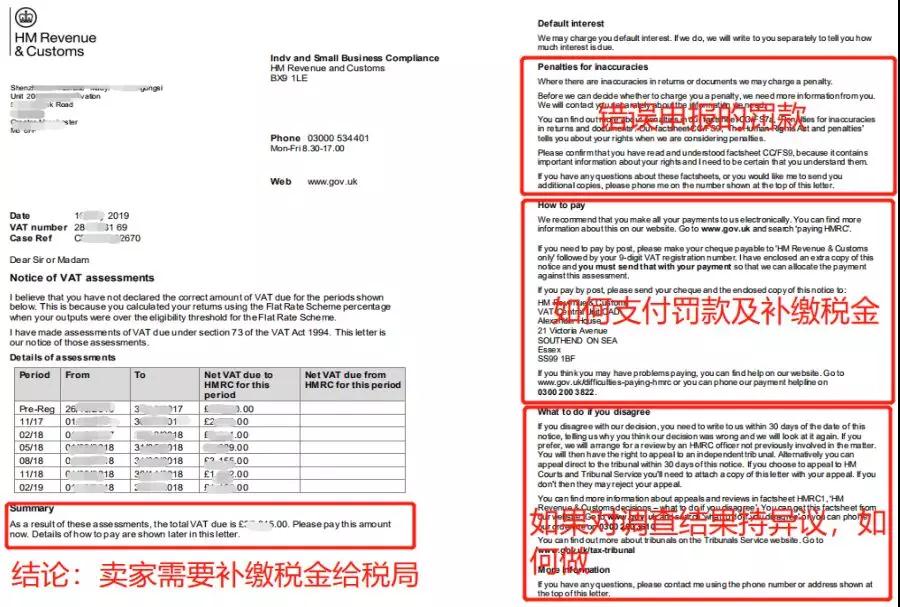

【第三步】税局反馈调查进度

【第四步】调查评估

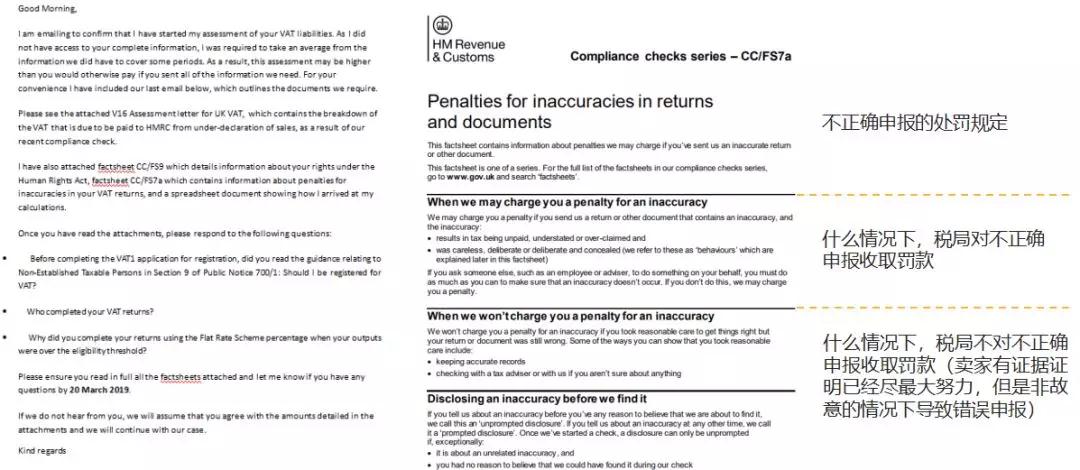

税局工作人员收到补充材料后向卖家反馈已开始进行VAT缴税评估,并附上相关处罚规定,让卖家提前了解,同时提供税局人员计算的缴税清单。

税局从Amzon及eBay获得卖家自销售开始日的所有数据进行了分析核算

税局工作人员给出计算清单及评估结果

案例分析及启示

被调查原因:

卖家使用低税率进行申报,而实际上卖家年销售总额(所有销售平台)已经超过23万英镑,不能继续使用低税率申报。而卖家在统计销售情况时,仅对亚马逊销售数据进行统计,未对eBay平台销售结果进行统计,也未向会计师提供eBay平台的销售数据,导致最终被税局发现并调查。

调查经过:

卖家起初自行与税局联系进行处理,结果向税局提供的信息不完整,无任何进项文件,有部分销售额也未提供,也未提供eBay站点的数据。税局向Amazon及eBay获取了卖家自销售之日的销售数据进行了计算。

调查结果:

卖家不符合使用低税率申报的规定,需要补缴大笔额度的税金及相当金额的罚金。

处理结果:

卖家寻求我们税务师帮助,税务师获得卖家授权后,代表卖家向税局写信解释缘由,表明卖家所做的努力及无心的过失,罚金获得部分减免,补缴税金后,完成调查。

这个案例给我们带来的启示就是:

(1)卖家需要做好销售记录,进口文件留存(尤其使用低税率申报的卖家)。

(2)及时向税代披露信息,以保证税务合规,确保店铺运营安全。如遇到不负责任的税代,及时更换代理。如果卖家自行处理,建议向专业税代进行咨询,寻求帮助。

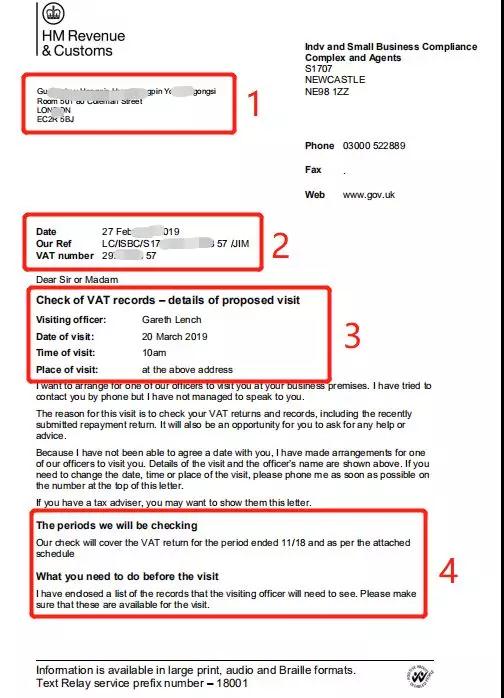

查税案例二 线下拜访

1. 税局调查的公司名称及税务地址

2. 发信时间 、案例参考号及被调查公司VAT号

3. 来访目的(查VAT缴税记录)、来访官员、来访日期及时间

4. 需要调查的申报期及税务师需要配合的工作

今天的文章带大家从顶层视角看全球跨境电商合规化以及解析了英国的税务合规趋势与问题。

下期,我们将继续为大家讲解欧盟五国其它四国:德、法、意、西的税务合规趋势与问题,同时还有作为跨境卖家,该怎么合规现状及筹划方向以及欧洲VAT袭来所带来的物流问题。

——以上干货分享来自海豚学院二期

卖家成长创始人,高峰

后续看《欧洲VAT“动荡”,跨境卖家如何做到有备无患?(四)》